Pinjaman peribadi – adalah jenis pembiayaan yang ditawarkan oleh institusi kewangan seperti bank atau syarikat pembiayaan kepada individu untuk kegunaan peribadi mereka. Biasanya, pinjaman ini tidak memerlukan cagaran atau jaminan, membolehkan peminjam menggunakan dana tersebut untuk apa saja keperluan mereka.

Beberapa alasan seseorang mungkin memerlukan pinjaman peribadi termasuk menggabungkan hutang, menampung kos perubatan, mengubah suai rumah, belanja perkahwinan, pendidikan, dan perbelanjaan kecemasan.

Berikut adalah penjelasan terperinci yang telah dirangkum oleh loginmasuk.my.

Apakah Formula Pengiraan Pinjaman Peribadi?

Formula untuk mengira pinjaman peribadi melibatkan beberapa elemen utama seperti jumlah pinjaman, kadar faedah, tempoh pinjaman, dan bayaran ansuran bulanan. Berikut adalah cara pengiraan asas:

1. Bayaran Ansuran Bulanan

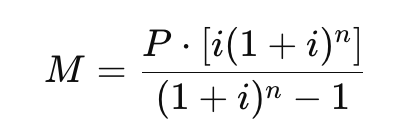

Untuk mengira bayaran ansuran bulanan, gunakan formula berikut:

Di mana:

- ( M ) adalah bayaran ansuran bulanan.

- ( P ) adalah jumlah pinjaman (prinsipal).

- ( i ) adalah kadar faedah bulanan (kadar faedah tahunan dibahagi 12).

- ( n ) adalah tempoh pinjaman dalam bulan.

2. Jumlah Faedah yang Perlu Dibayar

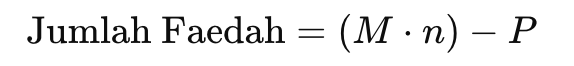

Untuk mengira jumlah faedah yang perlu dibayar sepanjang tempoh pinjaman, gunakan formula berikut:

Di mana:

- ( M ) adalah bayaran ansuran bulanan.

- ( n ) adalah tempoh pinjaman dalam bulan.

- ( P ) adalah jumlah pinjaman (prinsipal).

3. Jumlah Keseluruhan yang Perlu Dibayar Balik

Untuk mengira jumlah keseluruhan yang perlu dibayar balik sepanjang tempoh pinjaman, gunakan formula berikut:

Di mana:

- ( M ) adalah bayaran ansuran bulanan.

- ( n ) adalah tempoh pinjaman dalam bulan.

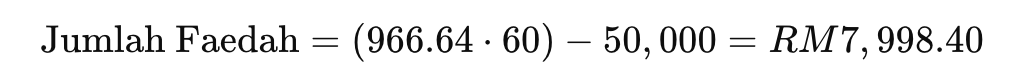

Contoh Pengiraan:

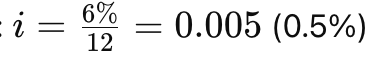

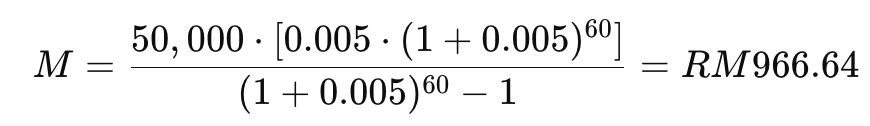

Jika anda meminjam RM50,000 dengan kadar faedah tahunan 6% dan tempoh pinjaman 5 tahun (60 bulan):

- Langkah 1: Kira kadar faedah bulanan. Dalam kes ini, kadar faedah bulanan adalah

- Langkah 2: Gunakan formula untuk mengira bayaran ansuran bulanan:

- Langkah 3: Kira jumlah faedah yang perlu dibayar:

- Langkah 4: Kira jumlah keseluruhan yang perlu dibayar balik:

Kalkulator pinjaman dalam talian boleh digunakan untuk memudahkan pengiraan ini.

Sebab-sebab Buat Pinjaman Peribadi

Pinjaman peribadi boleh digunakan untuk pelbagai tujuan, dan berikut adalah sembilan sebab utama mengapa seseorang mungkin memilih untuk memohon pinjaman peribadi:

1. Penggabungan Hutang:

Banyak orang menggabungkan pelbagai jenis hutang seperti baki kad kredit, pinjaman kereta, dan pinjaman pelajaran ke dalam satu pinjaman peribadi. Ini membolehkan mereka menikmati kadar faedah yang lebih rendah dan hanya perlu membuat satu pembayaran bulanan, memudahkan pengurusan kewangan mereka dan menjimatkan wang dalam jangka panjang.

2. Perbelanjaan Perubatan:

Kos rawatan perubatan yang tidak ditanggung oleh insurans atau simpanan peribadi boleh menjadi beban kewangan yang besar. Pinjaman peribadi dapat membantu individu menampung perbelanjaan tersebut, seperti pembedahan atau rawatan kecemasan, tanpa perlu membayar dengan segera.

3. Pengubahsuaian Rumah:

Pengubahsuaian atau pembaikan rumah yang meningkatkan nilai dan keselesaan kediaman memerlukan perbelanjaan besar. Pinjaman peribadi membolehkan pemilik rumah membiayai kerja-kerja ini, seperti mengecat semula atau mengganti bumbung, tanpa perlu mengeluarkan wang tunai sekaligus.

4. Perbelanjaan Perkahwinan:

Perkahwinan memerlukan perbelanjaan yang besar untuk majlis, pakaian, katering, dan lain-lain. Pinjaman peribadi membantu pasangan menampung kos tersebut dan melangsungkan majlis impian mereka tanpa risau tentang kekangan kewangan.

5. Pendidikan:

Yuran pengajian, buku, dan perbelanjaan berkaitan pendidikan boleh menjadi beban kewangan yang berat. Pinjaman peribadi memudahkan pelajar atau ibu bapa membiayai pendidikan tanpa perlu mengeluarkan wang tunai sekaligus.

6. Perbelanjaan Kecemasan:

Situasi tidak dijangka seperti kerosakan kereta atau bil hospital kecemasan boleh menyebabkan tekanan kewangan. Pinjaman peribadi menyediakan penyelesaian segera untuk menampung kos kecemasan dan membayar balik dalam ansuran bulanan yang lebih kecil.

7. Pembelian Barangan Besar:

Pembelian barangan besar seperti perabot, perkakas rumah, atau komputer sering memerlukan perbelanjaan yang tinggi. Pinjaman peribadi membolehkan pembelian ini dilakukan tanpa perlu membayar penuh dengan wang tunai sekaligus, dan membayar balik dalam ansuran yang lebih mudah diurus.

8. Percutian:

Mengambil percutian impian atau lawatan ke luar negara boleh menjadi pengalaman yang berharga tetapi memerlukan kos yang tinggi. Pinjaman peribadi membantu seseorang membiayai kos tersebut dan menikmati pengalaman tanpa risau tentang pembayaran segera.

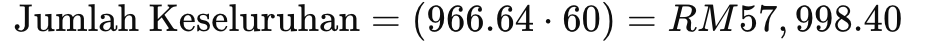

Semak Syarat-Syarat untuk Mohon Pinjaman Peribadi Bank dan Koperasi

Sebelum memohon pinjaman peribadi dari bank atau koperasi, terutamanya untuk penjawat awam, adalah penting untuk memeriksa syarat kelayakan berikut untuk meningkatkan peluang kelulusan:

Syarat Kelayakan Pinjaman Peribadi Penjawat Awam

1. Mempunyai Penyata Gaji

Anda perlu mempunyai penyata gaji untuk memohon pinjaman. Biasanya, slip gaji terkini (sekurang-kurangnya 3 bulan) diperlukan untuk mengesahkan gaji semasa dan potongan yang ada.

2. Mempunyai Jawatan Tetap

Bank dan koperasi umumnya memerlukan pemohon mempunyai jawatan tetap dalam sektor kerajaan untuk memastikan kestabilan pekerjaan.

3. Warganegara Malaysia & Belum Bersara

Pemohon mesti seorang warganegara Malaysia dan berumur antara 20 hingga 59 tahun. Pinjaman biasanya ditawarkan sehingga 1 tahun sebelum umur bersara (60 tahun).

4. Pendapatan Kasar Minima RM1,500 Sebulan

Gaji kasar minima yang diperlukan untuk memohon adalah sekurang-kurangnya RM1,500 sebulan termasuk elaun tetap.

5. Tidak Muflis

Pemohon tidak boleh disahkan muflis atau bankrap kerana ini menunjukkan kekurangan aset untuk menyelesaikan bayaran hutang dan pinjaman.

6. Potongan Gaji Tidak Melebihi 60%

Potongan gaji sedia ada tidak boleh melebihi 60% dari gaji kasar. Namun, terdapat juga koperasi yang mungkin menerima pemohon dengan potongan gaji lebih dari 60%, bergantung pada kiraan kelayakan pinjaman maksimum.

Memastikan anda memenuhi syarat-syarat ini akan membantu dalam proses permohonan pinjaman peribadi dan meningkatkan peluang kelulusan.

Bagaimana Cara Semak Kelayakan Pinjaman Peribadi?

Untuk menyemak kelayakan anda bagi pinjaman peribadi, ikuti langkah-langkah berikut:

1. Semak Keperluan Kelayakan Asas

Setiap pemberi pinjaman mempunyai keperluan asas yang berbeza. Umumnya, anda perlu memenuhi syarat-syarat berikut:

- Warganegara Malaysia atau pemastautin tetap.

- Berumur 21 tahun ke atas (sesetengah pemberi pinjaman mungkin mempunyai had umur yang lebih tinggi).

- Mempunyai pekerjaan tetap dengan pendapatan minimum yang ditetapkan oleh pemberi pinjaman.

- Tidak disenaraihitamkan oleh sistem rujukan kredit seperti CCRIS atau CTOS.

2. Gunakan Kalkulator Pinjaman Dalam Talian

Kebanyakan pemberi pinjaman menyediakan kalkulator pinjaman dalam talian di laman web mereka. Kalkulator ini boleh membantu anda menganggarkan jumlah pinjaman yang anda layak berdasarkan pendapatan dan komitmen kewangan anda. Ini memberi anda gambaran sama ada anda mungkin layak untuk pinjaman peribadi.

3. Hubungi Pemberi Pinjaman Secara Terus

Anda boleh menghubungi pemberi pinjaman seperti bank atau syarikat pembiayaan secara langsung untuk mendapatkan maklumat lebih lanjut mengenai kelayakan pinjaman peribadi. Mereka dapat memberikan maklumat terperinci mengenai keperluan kelayakan dan dokumen yang diperlukan untuk memohon pinjaman.

4. Mohon Prapenilaian atau Semakan Kelayakan

Sesetengah pemberi pinjaman menawarkan perkhidmatan prapenilaian atau semakan kelayakan secara percuma. Anda hanya perlu memberikan maklumat asas seperti pendapatan dan komitmen kewangan, dan pemberi pinjaman akan menilai kelayakan anda untuk pinjaman peribadi. Proses ini biasanya tidak melibatkan pemeriksaan kredit yang menyeluruh, jadi ia tidak akan mempengaruhi skor kredit anda.

5. Semak Skor Kredit Anda

Skor kredit memainkan peranan penting dalam menentukan kelayakan anda untuk pinjaman peribadi. Anda boleh mendapatkan laporan kredit percuma dari sistem rujukan kredit seperti CCRIS atau CTOS untuk mengetahui skor kredit anda. Jika skor kredit anda rendah, anda mungkin perlu mengambil langkah-langkah untuk memperbaikinya sebelum memohon pinjaman peribadi.

Apa Itu Pinjaman Wang Berlesen?

Pinjaman wang berlesen adalah jenis pinjaman yang disediakan oleh syarikat pembiayaan atau pemberi pinjaman yang memiliki lesen sah dari kerajaan untuk menjalankan aktiviti pemberian pinjaman. Lesen ini dikeluarkan oleh Kementerian Perumahan dan Kerajaan Tempatan (KPKT) di bawah Akta Pemberi Pinjam Wang 1951 dan Peraturan Pemberi Pinjam Wang 2003.

Pemberi pinjaman wang berlesen dikawal ketat oleh pihak berkuasa untuk memastikan mereka beroperasi secara sah dan beretika. Mereka mesti mematuhi syarat-syarat lesen yang ditetapkan, seperti memaparkan lesen dan kadar faedah di premis mereka, mengeluarkan resit untuk setiap transaksi, dan menyimpan rekod yang betul.

Adakah Pinjaman Wang Berlesen Dikira Pinjaman Peribadi?

Ya, pinjaman wang berlesen boleh dianggap sebagai jenis pinjaman peribadi. Pinjaman ini memenuhi ciri-ciri asas pinjaman peribadi, termasuk:

- Diberikan kepada individu: Pinjaman wang berlesen adalah untuk individu dan bukannya syarikat atau organisasi.

- Tiada cagaran atau jaminan: Seperti pinjaman peribadi lain, pinjaman ini biasanya tidak memerlukan cagaran atau jaminan.

- Penggunaan yang pelbagai: Peminjam boleh menggunakan dana untuk pelbagai tujuan peribadi seperti pengubahsuaian rumah, perbelanjaan perubatan, atau membayar hutang.

- Pembayaran balik dengan faedah: Pinjaman ini perlu dibayar balik dengan faedah dalam tempoh yang ditetapkan.

Namun, terdapat beberapa perbezaan antara pinjaman wang berlesen dan pinjaman peribadi dari bank atau institusi kewangan utama:

- Kadar faedah: Kadar faedah untuk pinjaman wang berlesen selalunya lebih tinggi berbanding dengan bank atau institusi kewangan utama.

- Syarat kelayakan: Pinjaman wang berlesen mungkin mempunyai syarat kelayakan yang lebih longgar, membolehkan individu yang mungkin tidak layak untuk pinjaman bank memperoleh pembiayaan.

- Jumlah pinjaman: Jumlah pinjaman yang ditawarkan oleh pemberi pinjaman wang berlesen biasanya lebih kecil berbanding pinjaman peribadi dari bank.

- Tempoh pembayaran balik: Tempoh pembayaran balik pinjaman wang berlesen mungkin lebih pendek berbanding pinjaman peribadi dari institusi kewangan utama.

Walaupun pinjaman wang berlesen boleh dianggap sebagai sejenis pinjaman peribadi, ia mempunyai ciri-ciri yang membezakannya daripada pinjaman peribadi dari institusi kewangan utama.

Apa Itu Pinjaman Wang Segera?

Pinjaman wang segera biasanya merujuk kepada pinjaman yang ditawarkan oleh pemberi pinjaman tidak berlesen, dikenali juga sebagai “ahlong” atau “lintah darat”. Pinjaman ini adalah haram dan harus dielakkan. Pemberi pinjaman tidak berlesen sering mengenakan kadar faedah yang sangat tinggi, antara 20% hingga 50% sebulan, melebihi had yang dibenarkan oleh undang-undang.

Selain itu, pemberi pinjaman tidak berlesen mungkin menggunakan taktik ugutan dan kekerasan untuk mengutip bayaran balik, yang boleh membahayakan keselamatan peminjam dan keluarga mereka.

Peminjam yang menghadapi masalah kewangan disarankan untuk mencari pilihan pembiayaan yang sah dan dikawal selia, seperti pinjaman peribadi dari bank atau institusi kewangan berlesen, skim pinjaman kerajaan, atau bantuan dari organisasi kebajikan dan kaunseling kewangan.

Sekiranya anda atau seseorang yang anda kenali menghadapi masalah dengan pemberi pinjaman tidak berlesen, penting untuk melaporkan kepada pihak berkuasa, seperti polis atau Agensi Kaunseling dan Pengurusan Kredit (AKPK), untuk mendapatkan bantuan dan perlindungan.

Bolehkah Buat Pinjaman Wang Segera Untuk Kegunaan Peribadi?

Ya, anda boleh membuat pinjaman wang segera untuk kegunaan peribadi. Pinjaman ini biasanya melibatkan jumlah yang lebih kecil berbanding pinjaman peribadi tradisional, dengan tempoh pembayaran balik yang lebih pendek, biasanya antara beberapa minggu hingga beberapa bulan.

Proses permohonan pinjaman wang segera juga lebih mudah dan cepat, dengan kelulusan dan pengeluaran dana yang selalunya dilakukan dalam masa 24 hingga 48 jam.

Adakah Pinjaman Peribadi Disediakan Untuk Swasta Gaji Rendah?

Ya, pinjaman peribadi boleh didapati untuk pekerja sektor swasta bergaji rendah. Beberapa jenis pinjaman dan sumber kewangan khusus disediakan untuk membantu golongan ini. Berikut adalah beberapa pilihan yang mungkin tersedia:

1. Pinjaman Mikrokredit

- Definisi: Pinjaman mikrokredit adalah pinjaman dengan jumlah yang lebih kecil, direka khas untuk individu dengan pendapatan rendah.

- Ciri-ciri: Institusi kewangan seperti bank dan syarikat pembiayaan menawarkan pinjaman mikrokredit dengan syarat kelayakan yang lebih longgar dan proses permohonan yang lebih mudah berbanding pinjaman peribadi biasa.

2. Skim Pinjaman Kerajaan

- Contoh: Kerajaan Malaysia menyediakan beberapa skim pinjaman untuk membantu golongan berpendapatan rendah.

- Skim Pembiayaan Mikro (SPM): Ditawarkan oleh Bank Simpanan Nasional (BSN), SPM menyediakan pembiayaan untuk individu berpendapatan rendah.

- Tabung Ekonomi Kumpulan Usaha Niaga (TEKUN): Menyediakan pembiayaan kepada peniaga kecil dan individu berpendapatan rendah.

3. Koperasi dan Persatuan

- Pilihan: Sesetengah koperasi dan persatuan menawarkan pinjaman peribadi kepada ahli-ahli mereka, termasuk pekerja bergaji rendah.

- Kelebihan: Syarat kelayakan dan kadar faedah mungkin lebih berpatutan berbanding dengan pinjaman dari institusi kewangan utama.

4. Pinjaman Peer-to-Peer (P2P)

- Definisi: Platform pinjaman P2P menghubungkan peminjam dengan pemberi pinjaman individu atau institusi.

- Ciri-ciri: Beberapa platform P2P menawarkan pinjaman peribadi dengan syarat kelayakan yang lebih longgar berbanding dengan bank tradisional.

Walaupun terdapat beberapa pilihan pinjaman peribadi untuk pekerja sektor swasta bergaji rendah, adalah penting untuk mengkaji terma dan syarat pinjaman dengan teliti sebelum memohon.

Pastikan anda memahami kadar faedah, yuran, dan kewajipan pembayaran balik sebelum bersetuju untuk mengambil sebarang pinjaman. Disarankan juga untuk mendapatkan nasihat kewangan daripada profesional atau agensi kaunseling kredit untuk membuat keputusan yang bijak.

Kalkulator Kelayakan Pinjaman Peribadi

Di Malaysia, beberapa bank menyediakan kalkulator dalam talian untuk membantu bakal peminjam menilai kelayakan dan kemampuan mereka untuk mendapatkan pinjaman peribadi. Berikut adalah beberapa bank yang menawarkan alat kalkulator ini:

1. Hong Leong Bank – Kalkulator Kemampuan Pinjaman Peribadi

Fungsi: Membantu anda menganggarkan jumlah pinjaman yang layak berdasarkan pendapatan bulanan, komitmen kewangan, dan tempoh pinjaman yang diingini.

2. AmBank – Kalkulator Pembiayaan Peribadi-i

Fungsi: Membolehkan anda mengira ansuran bulanan, jumlah keseluruhan pembayaran balik, dan tempoh pembiayaan berdasarkan jumlah pembiayaan yang diperlukan dan pendapatan bulanan anda.

3. Bank Simpanan Nasional (BSN) – BSN MyRinggit (Sektor Awam)

Fungsi: Kalkulator ini khusus untuk pinjaman peribadi bagi kakitangan sektor awam. Ia membantu menentukan jumlah pinjaman yang layak, ansuran bulanan, dan tempoh pembayaran berdasarkan gaji pokok dan tempoh perkhidmatan anda.

4. Bank Rakyat – Personal Financing-i Calculator

Fungsi: Membolehkan anda mengira ansuran bulanan, jumlah keuntungan, dan jumlah keseluruhan pembayaran berdasarkan jumlah pembiayaan, tempoh pembiayaan, dan kadar keuntungan yang ditawarkan oleh bank.

Kalkulator-kalkulator ini merupakan alat yang berguna untuk mendapatkan anggaran awal mengenai kelayakan dan kemampuan anda untuk pinjaman peribadi.

Walau bagaimanapun, keputusan sebenar mengenai kelulusan dan terma pinjaman mungkin berbeza berdasarkan penilaian kredit dan dasar pembiayaan bank tersebut.

Oleh itu, adalah disyorkan untuk berbincang secara langsung dengan pihak bank untuk mendapatkan maklumat yang lebih terperinci mengenai pinjaman peribadi yang ditawarkan.